혹시 증여세와 상속세에 대해서 들어보셨나요? 증여와 상속 모두 자기 재산을 무방으로 상대방에게 주는 것을 의미하고 이는 즉 재산을 물려받게 되면 세금을 내야 된다는 의미입니다. 하지만 상속과 같은 경우 재산을 가진 사람이 사망을 하였을 때 물려받게 되는 것이고 증여는 재산을 넘겨주는 피상속인이 살아있을 때를 의미합니다.

위 표는 증여세와 상속세의 세율입니다. 자세히 보시면 증여세와 상속세의 세율은 같다는것을 확인하실 수 있는데요. 그렇다고 증여세와 상속세는 같지 않습니다. 증여세와 상속세는 공제액(내야 되는 세금을 감면해주는 혜택)에따라 차이가 많이 나게 됩니다.

여기서 알아야할것이 과세표준입니다. 과세표준= 증여나 상속받을 금액 - 세금공제로 알고계시면 되겠습니다.

증여세

증여세는 가족을 포함한 타인으로부터 재산을 증여받았을 때 재산을 받은 증여자가 내야 하는 세금을 의미합니다. 타인의 재산을 물려받았으니 세금을 내야 하는 의무가 있겠죠? 증여세는 재산을 받는 사람당 세금이 부과됩니다.

예) 2명의 자녀가 있을경우 자녀 1명당 물려받은 재산에 대한 세금을 내야 한다.

증여세 = 각자 증여받은 금액 x 세율 -누진공제

증여세 세금공제

하지만 재산을 증여받았을 때 세금공제가 가능한데요. (세금공제란 내야 되는 세금을 깎아주는 혜택이라고 보실 수 있겠습니다.) 배우자에게 증여할 경우 6억 원, 직계존속(아들, 딸)과같은경우 5천만 원을 공제받을 수 있게 해 줍니다.

예시) 100억 원의 재산을 자식 10명 (미혼)에게 10억씩 나누어준다고 했을 때

맨 위의 표를 보시면 10억은 세율이 30%에 누진 공세가 6천만 원입니다.

자식 1명당 내야 되는 세금: 10억 x 0.3 - 6천만 원 = 2억 4천만 원이 되게 됩니다. 하지만 자식 10명 모두 미혼이므로 직계존속 비속 공제로 각각의 자식 1명당 5천만 원씩 세액공제를 받을 수 있습니다. 따라서 10명의 자식들은 각각 1억 9천만 원의 세금만 내면 된다고 생각하시면 되겠습니다. (총 19억의 세금)

상속세

상속세 역시 가족을 포함한 타인으로부터 재산을 상속받았을 때 재산을 받은 상속자가 내야 하는 세금을 의미합니다. 상속세 평가시기는 재산을 물려주는 사람이 사망한 때를 기준으로 적용됩니다. 하지만 상속세는 재산을 상속하려는 사람의 수와 관계없이 상속 전체 재산에 대해서 세금이 부과됩니다.

상속세 세금 공제액

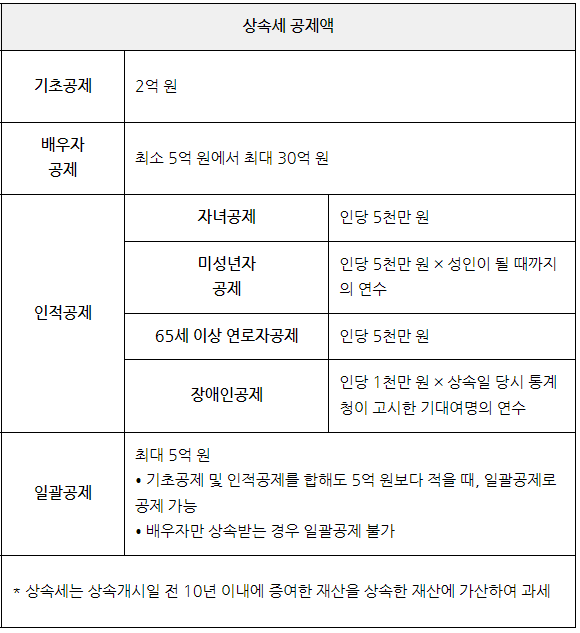

상속세 역시 세금공제가 가능합니다. 여기서 알아야 하실 점은 기초공제 +배우자 공제 + 인적공제 or 일괄공제 + 배우자 공제가 가능하다는 점을 아셔야 합니다. 일괄공제와 기초공제는 중복하여 적용이 불가합니다.

예시) 100억 원의 재산을 자식 10명 (미혼)에게 10억씩 나누어준다고 했을 때

상속세= 전체 상속받는 금액 x 세율 - 누진 공세.

여기서 상속세와 누진 공세의 세율은 같다고 했습니다. 맨 위의 표를 보시면 100억 원은 30억 원을 초과하니 50%의 세율과 4억6천만 원의 누진공세가 적용됩니다.

따라서 100억 x 0.5 - 4억 6천만원 = 45억 4천만 원. 10명의 자식들은 100억 원의 재산을 물려받는데 총 45억 4천만 원을 세금으로 내야 되니 증여세와 비교해 보았을 때 증여세 (19억)을 내는 게 훨씬 더 많은 재산을 물려줄 수 있다는 계산이 나오게 되죠.

이렇듯 상속세와 증여세의 차이점에 대해서 알아보았는데요. 세금을 내더라도 재산 증여를 통해 재산을 주는 것이 좀 더 이득인데요. 경우에 따라 상속세를 적용해야 할 때도 있으니 위 내용 참고하시면 되겠습니다.

'내가 알고싶은 정보' 카테고리의 다른 글

| 2022 예비군 알아보기(훈련비, 비상근 복무제도) (0) | 2022.01.27 |

|---|---|

| 군대에서 돈모으는 방법 (장병내일 준비적금) (0) | 2022.01.26 |

| 청년우대형 청약통장 기간연장(2023년 12월까지) (0) | 2022.01.25 |

| 중소기업, 소상공인 코로나19로 세정지원 알아보기 (0) | 2022.01.25 |

| 대학생을 위한 할인혜택 Top (여행, 문화생활, 과제) (0) | 2022.01.23 |

댓글